――Goodリアルエステート

高品質、省コストの「戦略的PM」展開

精鋭部隊×DXで受託余力を大胆確保中

数ある住居系PM会社の中でも、不動産ファンドAMの「大量」で「パフォーマンス要求度が高い」運営依頼に応えるプレーヤーはごく一握り。Goodリアルエステートは、そうしたファンドの期待を満たす有力企業の一角である。同社の特徴、強み、成長戦略を紹介していこう。

福岡発、高評価PMを東阪へ

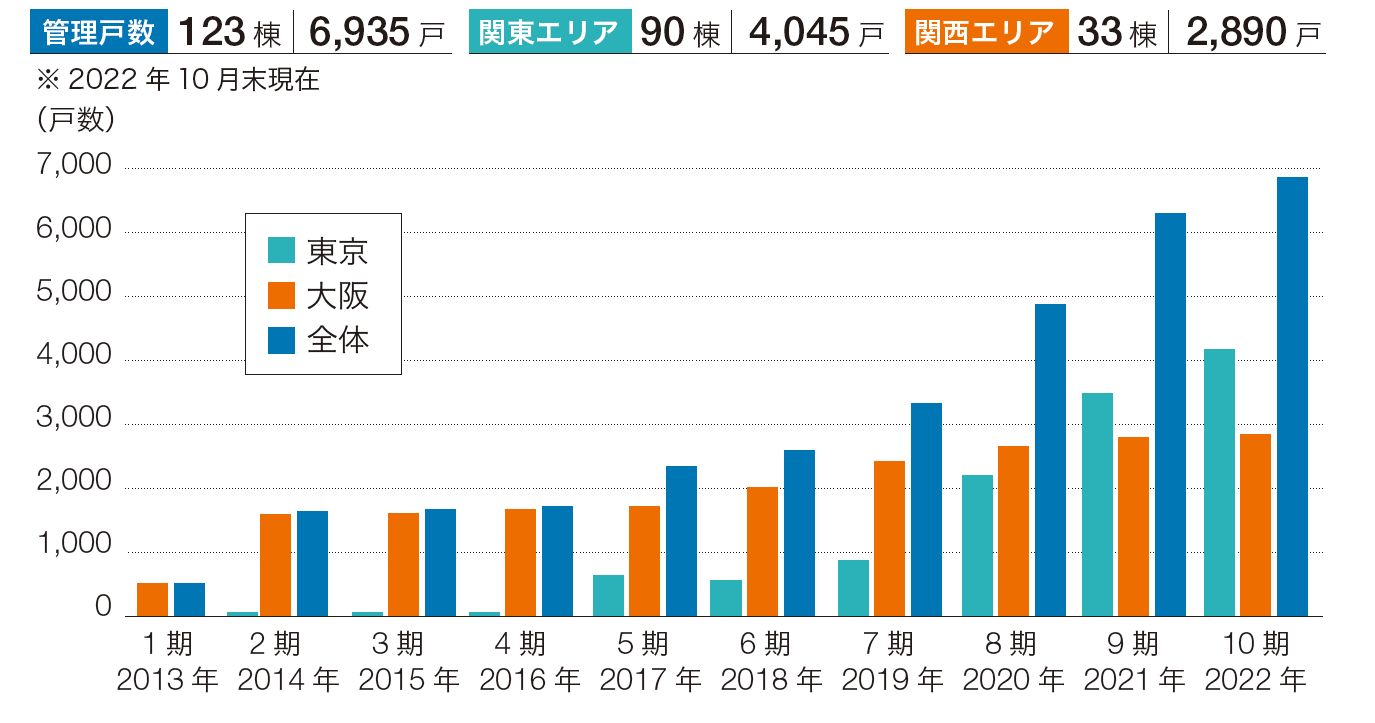

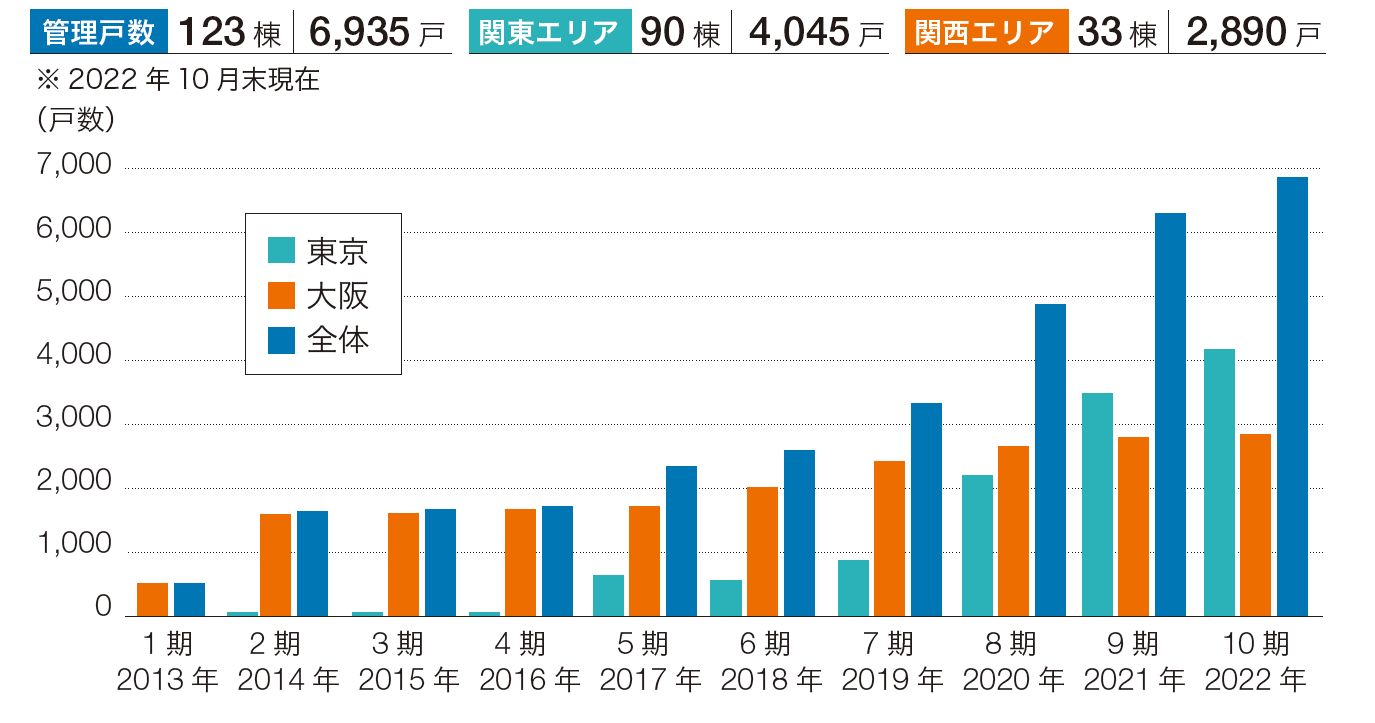

Goodリアルエステート(GR)は国内外の不動産ファンドを主要顧客とする住居系PM会社。業務エリアは東京と大阪。受託規模は約7,000戸(123棟)で、ここ3年間、年1,000~1,500戸のペースで増やしている。

親会社は「Good不動産」。同社について少し触れると、福岡市中心部(中央区、博多区)で約350棟(1万1,000戸)を管理する地域密着系不動産企業だ。上場・大企業の社宅として使われる中・高価格帯物件の管理に長けている。また、REIT・ファンドのAM担当者との信頼関係も深い。「賃貸マンションの管理を通じて十余年にわたり顔の見える信頼関係を構築している。だからこそPMにおいては時機や要望に沿った業務が展開できる」(Good不動産 代表取締役 兼 GR取締役会長の牧野修司氏)。GRは、そうした親会社のPMを高く評価する投資家の東京・大阪エリアでのニーズに応えるかたちで、2013年に設立したものである。

牧野修司氏

Good不動産 代表取締役/Goodリアルエステート 取締役会長

Goodリアルエステートの管理実績推移

出所:Goodリアルエステート

高稼働支える知恵と人材

GRの特色は、平均稼働率約95 %(リースアップ中物件を含む)という受託物件の高パフォーマンス維持。その裏打ちは、リーシングと人材の質の高さにある。

リーシングでは「マーケティング理論に基づいた戦略的PM業務の内製化」(牧野氏)を強みとしている。ファンド/REIT向け賃貸住宅コンサルティング会社であるリーシング・マネジメント・コンサルティング(LMC)と提携、彼らのデータベースや分析ノウハウを活用、GRが独自構築した首都圏、大阪エリアでの仲介ネットワークと掛け合わせることで「プロダクト、築年、マーケット環境に応じリーシング戦略を最適化」(牧野氏)している。

人材は数値として示しづらいが、属人的と言えるPM事業の力量を測る要点だ。「経験豊富な社員が、特定の物件を中長期間管理すること」(牧野氏)が高パフォーマンス維持のポイントであり、それが顧客投資家の安心感、満足感につながるとしている。ちなみにGRの社員は親会社が福岡で採用し、すべて福岡で一定期間研修を行っている。また、大半のスタッフが勤続年数5年以上の“選り抜き”の精鋭だ。「福岡に愛着のある人材に、東京・大阪の第一線で活躍できるチャンスと、福岡勤務に戻れる選択肢を用意したことが好評で業務意欲が極めて高い。GRのスタッフ定着率は非常に高いと牧野氏は胸を張る。今後親会社(福岡)から拠点ごと毎年1、2名のスタッフを投入予定で、年間1,500~3,000戸程度は受託を積み増せる余力があるという。

効率化徹底で“コスパ”に自信

コスト競争力の向上策として、徹底した分業体制とDXも特色といえよう。

分業体制では、GRのバックオフィス業務(入居者審査、入出金管理、レポーティング、入居者の一次対応など)を福岡の親会社が一手に担い、東京・大阪のGR社員(17名)は投資家・現場対応などフロント業務に専念できる体制とした。

DXでは、全受託物件の運営状況(レントロール、入金確認状況、入居者の対応履歴、工事進捗状況など)を、福岡・東京・大阪の全拠点でリアルタイムに確認、一元管理できるようにシステム化した。また、仲介会社向けには空室確認や内見申込みの自動化システム「GoWeb!」を導入、また入居者向けには解約手続きの電子化を実施済みという。

こうした取組みが奏功し、PMフィーの水準は大手系列のPM会社と比べて「確実にコストパフォーマンスの見込める条件を提示可能」(Goodリアルエステート 取締役 濱崎隆氏)とする。

また、業務効率化で生み出された時間は、個別物件の巡回頻度、新築物件の早期リースアップ活動、顧客投資家との定例会議の充実化などに活かされているという。

そのほか重点化施策として、グループのリノベーション会社であるGoodホームデザインと連携した専有部・共用部の改修工事提案の強化や、BM会社との業務提携(人材の受け入れ)など、東京・大阪エリアでサービスを拡充している。

濱崎 隆氏

Goodリアルエステート 取締役

投資家の成長戦略を全面支援

パンデミックを経て賃貸住宅への投資ニーズは一層強含んでいる。人手不足から大手PM会社でもフィーの引き上げや、受託自体を辞退する動きも散見される。そうしたなか、サービス品質とコスト競争力を両立させ、大胆な受託キャパシティをもつGoodリアルエステートは、国内外不動産ファンド、投資家にとって頼もしい存在といえるだろう。「独立系、戦略的PM会社としての地位を確立、その分野でNo.1企業を目指したい」と牧野氏は話した。

顧客投資家(REIT、不動産ファンドAM会社)の声

品質向上と“三方よし”に真摯に取り組むPM

――京阪アセットマネジメント ディレクターREIT運用部長 久保有史氏

私募REITである「京阪プライベート・リート投資法人」の資産運用業務を行っています。REITが保有する大阪市内の賃貸住宅でPM業務を委託中ですが、その特徴は「リーシング力」と「コスト競争力」です。

リーシング力は、理論・実践の両面で強みがあります。マーケットデータの分析と地域のネットワークから収集したリアルな情報に基づくリーシング提案は魅力です。

コスト競争力は、積極的なDX推進など業務効率化の努力が光ります。また、工事やBMなどの業務に過度に傾倒することがなく、純粋な物件管理業務の品質で勝負する社風は利益相反防止の観点で安心感があります。

さらに、誠実かつ質の高い人材を育成しながら、貸主や借主、仲介会社を含めた地域での“ 三方よし” の実践は、ESGの観点でも有効とみています。今後は、リーシング力、顧客対応力の更なる向上に加え、当社の投資機会拡大においてもサポートいただくことを期待しています。

頼れる現地パートナー

――M&G Real Estate Japan アセットマネジメント マネージャー 福島綾子氏

アジア主要都市の不動産を投資対象とするオープンエンド型のコアファンドを運用しています。その中で日本の保有物件のうち、主に東京と大阪にある13棟の住宅について運用を委託しています。

当社は、そのバランスのとれた能力を高く評価しています。リーシングから物件工事、レポーティングまで平均して業務のレベルが高く“ シームレス” な体制が魅力です。また、ひとつの物件を同じ担当者が長期間管理し、物件・地域の特性や実情を熟知しているため、AM側からの情報提供依頼にもスピーディーに対応してもらえます。これは、当社のような長期安定運用を目指すコア型ファンドには最適といえます。

今後はESGの分野でも様々な角度からソフト・ハード両面での取組みが不可欠になるため、より現場に近い立場からのアドバイスに期待しています。投資家目線でコミュニケーションや意見交換ができる貴重なパートナーとして、今後も力を借りたいと考えています。